Аман Алимбаев

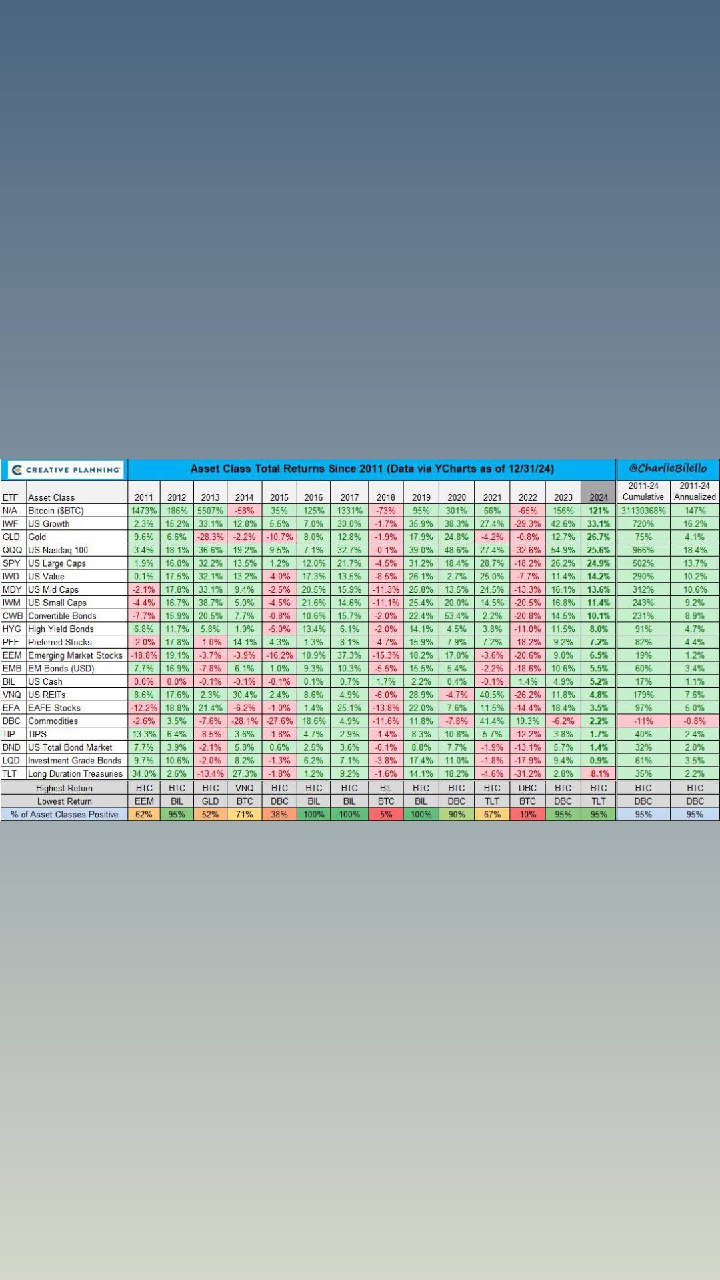

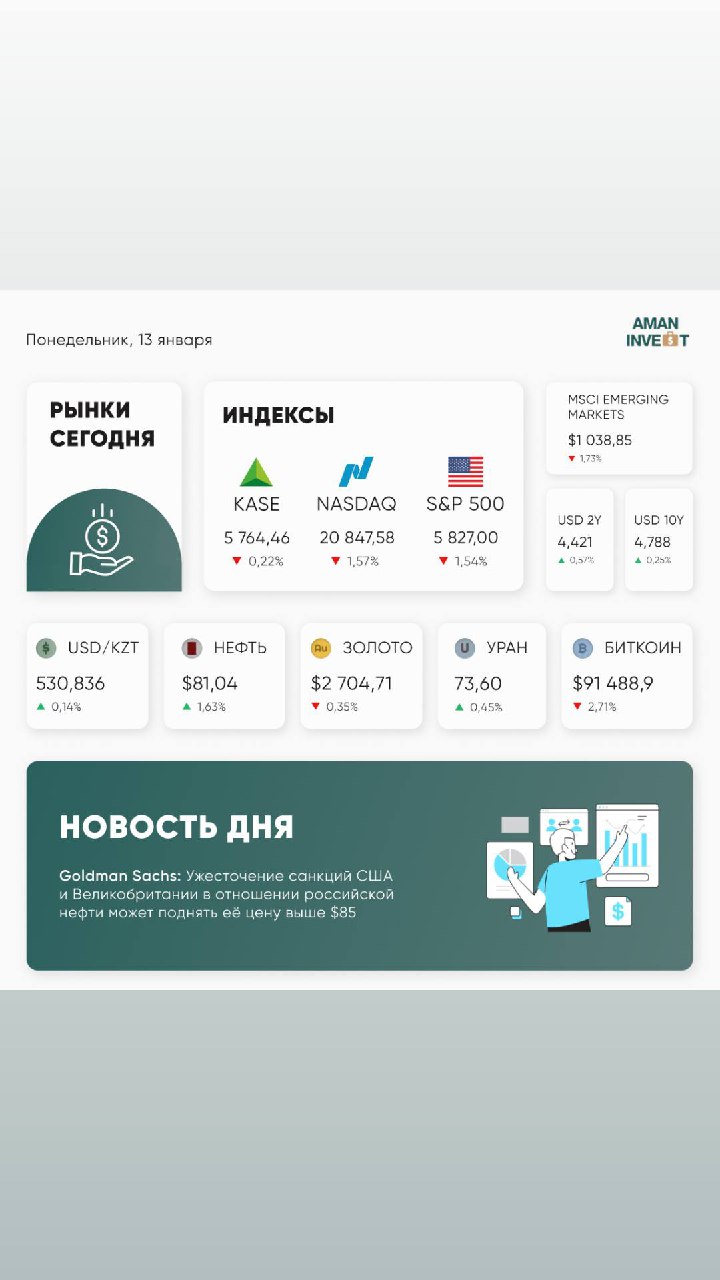

Распределение активов. Пассивные портфельные инвестиции.

https://www.amaninvest.kz, 12 лет в инвестициях. На сопровождении $20млн, клиенты из Forbeskz. Венчурный инвестор Kwaaka, Zeely, Hero’s Journey. Ранее, аналитик KASE.

Админ @alimbayev1348 Связанные каналы | Похожие каналы

14 699

подписчиков

Популярное в канале

«Аман, я начала вести бюджет по вашей рекомендации и чувствую, что это ущемляет качество моей жиз...

148к, из них 42к доходность от активов.

А не слишком ли вы рискуете на фондовом рынке? Решил на выходных написать пост для подписчиков. ...

Новый люкс: не тратить, а управлять Раньше было так: дорогая сумка, логотипы на всю спину – и во...

Почти 100к, дальше проще, потом успевай только фиксировать доходность 😁